5 défis communs aux banques et aux coopératives de crédit

I write about fintech, data, and everything around it

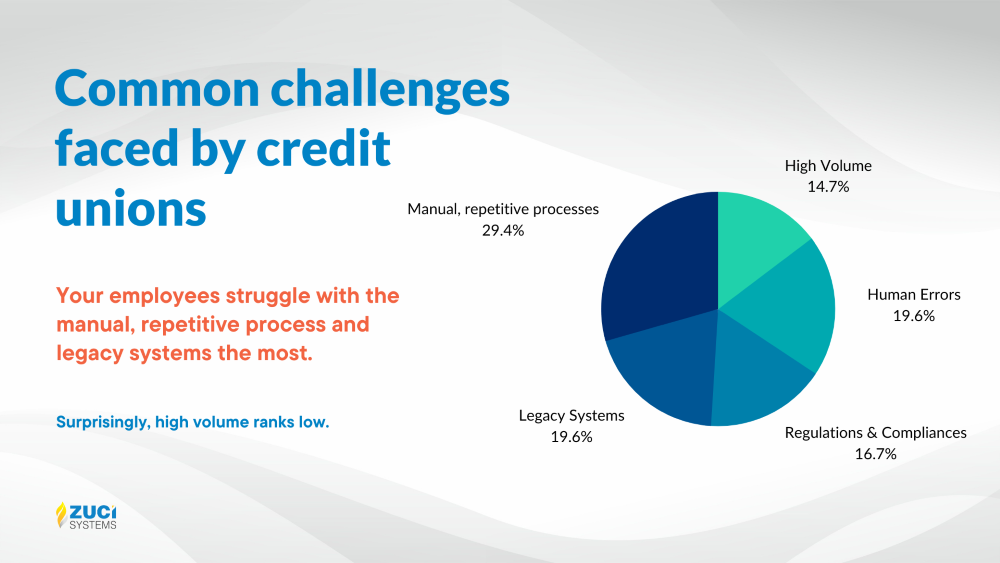

La plupart des banques et des coopératives de crédit sont aujourd’hui confrontées aux mêmes problèmes. Cet article présente les cinq défis les plus courants auxquels sont confrontés les employés des coopératives de crédit.

Le secteur des coopératives de crédit a connu certains de ses plus grands défis au cours des dernières années. Le secteur est confronté à de nombreux défis communs à toutes les institutions financières, mais ils ont été exacerbés par l’évolution rapide des technologies et des modèles commerciaux.

Les coopératives de crédit sont confrontées à de nombreux défis. Il est important de se rappeler que ces organisations sont confrontées à des problèmes qui ne sont pas uniques, mais qui s’inscrivent dans une ère de concurrence accrue et de diminution du nombre de membres. Ces défis sont le reflet de l’évolution du paysage des services financiers, et ces organisations doivent les relever pour rester compétitives.

Commençons.

5 défis communs aux banques et aux coopératives de crédit

Avec l’essor des banques et des coopératives de crédit et leur utilisation croissante, ces institutions financières sont confrontées à plusieurs défis lorsqu’elles tentent d’assurer la sécurité et la protection de la vie privée de leurs membres.

En tant qu’experts en technologie, nous avons identifié les cinq défis les plus courants auxquels sont confrontées les banques et les coopératives de crédit à partir d’une enquête récente que nous avons menée.

1. Volume élevé de transactions quotidiennes et de demandes de service à la clientèle

Le plus grand défi des banques et des coopératives de crédit est le volume élevé des transactions quotidiennes et des demandes de service à la clientèle qui transitent par le système. Il s’agit souvent de transactions “rapides”, notamment les paiements de prêts, les dépôts et les retraits, les prorogations de prêts et les demandes de renseignements sur les comptes.

Le problème est que ce type de travail n’est pas facilement extensible. Les banques et les coopératives de crédit doivent être en mesure de traiter un grand nombre de transactions pour offrir un excellent service à la clientèle. Plus vos membres le font, plus ils doivent investir dans la technologie, les logiciels et le matériel pour soutenir ces systèmes.

2. Possibilité d’erreurs humaines

Les banques et les coopératives de crédit sont sujettes aux mêmes erreurs humaines et aux mêmes problèmes opérationnels que les autres institutions financières. Cependant, elles sont également confrontées à un ensemble unique de défis qui les rendent plus vulnérables à l’erreur humaine que les autres institutions financières et les entreprises en général.

Les banques et les coopératives de crédit sont dirigées par un conseil d’administration ou des dirigeants qui doivent gérer les opérations quotidiennes de l’institution. Bien que ce travail puisse sembler simple, il peut s’avérer très complexe en raison du grand nombre d’employés qui travaillent pour les banques et les coopératives de crédit.

Lorsqu’un problème requiert l’attention de la direction, cela peut entraîner une certaine confusion entre les employés responsables de différentes tâches et de différents systèmes au sein de l’organisation. Pour éviter les erreurs susceptibles de nuire aux comptes des clients ou de mettre en péril l’ensemble de l’institution, les responsables doivent communiquer clairement avec chaque employé sur ce qui doit être fait et sur la manière de le faire. Vous pouvez également tirer parti de technologies telles que la RPA pour automatiser le processus de bout en bout.

3. Réglementation et conformité

Le secteur des coopératives de crédit est réglementé par de nombreuses agences fédérales et nationales. Parmi les principaux organismes de réglementation figurent la National Credit Union Administration (NCUA), le Federal Reserve Board, l’Office of Thrift Supervision, la Federal Deposit Insurance Corporation (FDIC) et le Consumer Financial Protection Bureau (CFPB).

Si chaque autorité de régulation a son propre ensemble de règles à respecter, elles ont toutes des objectifs communs : protéger les consommateurs tout en veillant à ce que les banques et les coopératives de crédit puissent continuer à fournir des services financiers à leurs membres.

En plus de se conformer aux exigences réglementaires, les banques et les coopératives de crédit doivent se conformer aux lois et réglementations locales pour répondre aux besoins de leurs membres. Cela signifie que même si vous vivez dans un État qui ne dispose pas de lois spécifiques régissant votre type particulier de coopérative de crédit, votre coopérative de crédit doit toujours se conformer aux réglementations de l’État pour rester pleinement opérationnelle en tant que coopérative détenue par ses membres.

4. Systèmes hérités

Les banques et les coopératives de crédit sont confrontées à un certain nombre de défis dans la modernisation de leurs systèmes. La première est l’intégration des systèmes existants dans les nouvelles technologies. L’intégration de ces systèmes à Internet, qui fait désormais partie intégrante des activités des coopératives de crédit et qui a radicalement changé la façon dont les banques et les coopératives de crédit exercent leurs activités, est particulièrement préoccupante.

Les banques et les coopératives de crédit qui n’ont pas encore pleinement mis en œuvre des solutions technologiques seront contraintes de les adopter sous peine de perdre des membres et des revenus au profit de leurs concurrents qui ont développé des processus et des modèles de service à la clientèle plus rationalisés. Parfois, il n’est pas possible d’intégrer efficacement les systèmes existants dans une plateforme technologique moderne sans sacrifier les données des membres ou l’efficacité opérationnelle.

5. Les processus manuels et répétitifs ralentissent les opérations

Les banques et les coopératives de crédit ont souvent des processus manuels qui doivent être mis à jour régulièrement. Cela peut entraîner des retards dans le traitement des transactions et des paiements, ce qui mobilise des ressources dans d’autres domaines d’activité de la coopérative de crédit. En outre, le traitement des nouvelles demandes peut prendre plus de temps pour les banques et les coopératives de crédit que pour les grandes institutions financières dotées de systèmes automatisés.

En outre, les banques et les coopératives de crédit peuvent ne pas disposer du même niveau de technologie et de formation que les grandes institutions en matière de développement de logiciels et de gestion des talents des employés. Par conséquent, elles peuvent ne pas être en mesure de suivre l’évolution de la technologie ou des normes du secteur aussi rapidement que certaines institutions financières plus importantes.

Comment les solutions technologiques des coopératives de crédit peuvent-elles contribuer à résoudre ces problèmes ?

Les banques et les coopératives de crédit se battent constamment pour rester pertinentes, à la fois dans l’esprit de leurs membres et aux yeux des régulateurs. Pour ce faire, elles doivent maintenir une identité de marque forte, offrir une expérience client de premier ordre et proposer une gamme exceptionnelle de services financiers.

En outre, les banques et les coopératives de crédit doivent s’adapter à l’évolution des conditions du marché pour rester compétitives et survivre. C’est là que les solutions technologiques peuvent vous aider.

Voici quelques solutions technologiques qui aident à résoudre les problèmes courants des banques et des coopératives d’épargne et de crédit :

1. Solutions d’automatisation des processus robotiques

Les banques et les coopératives de crédit ont de nombreux processus manuels, qui prennent du temps, nécessitent beaucoup de main-d’œuvre et sont coûteux. La meilleure façon de réduire ces coûts est de les automatiser à l’aide de

Technologie d’automatisation des processus robotiques (RPA)

.

L’automatisation des processus robotiques (RPA) est une technologie d’habilitation numérique qui s’appuie principalement sur une combinaison d’interfaces utilisateur et de fonctionnalités de surface pour créer des scripts qui automatisent le travail de transcription de données routinier et prévisible.

Les banques et les coopératives de crédit peuvent utiliser la RPA pour automatiser divers processus, notamment :

- Montage de prêts hypothécaires

- Gestion des comptes débiteurs

- Souscription des prêts

- Services à la clientèle, services aux membres et services bancaires en ligne

2. Science des données et solutions analytiques

La science des données est un domaine interdisciplinaire qui cherche à appliquer la pensée et les techniques scientifiques aux données pour résoudre des problèmes du monde réel. Les scientifiques des données utilisent l’analyse statistique et les algorithmes d’apprentissage automatique pour créer des prédictions basées sur des ensembles de données, puis tester ces prédictions sur de nouveaux ensembles de données. Ils utilisent des langages de programmation tels que Python, R et Java pour écrire des codes qui analysent des ensembles de données existants ou en créent de nouveaux à partir de zéro. Ces données peuvent ensuite être utilisées pour des outils d’analyse prédictive qui aident à prévoir le comportement ou les résultats des clients sur la base de leur comportement ou de leurs résultats antérieurs.

L’utilisation de la science des données et de l’analyse aide les banques et les coopératives de crédit à améliorer leurs stratégies commerciales en fournissant des informations sur le comportement et les préférences des clients. La technologie offre une plateforme pour analyser les données des clients, telles que :

- Performance des campagnes de marketing

- Performance en matière d’octroi de prêts

- Analyse de la performance du portefeuille

- Prévisions de risques

3. Des solutions de qualité supérieure pour l’expérience des membres

Les banques et les coopératives de crédit sont des entreprises et, comme toute entreprise, elles veulent que leurs membres soient satisfaits. À cette fin, investir dans des solutions technologiques qui permettent aux membres de faire facilement ce qu’ils veulent faire le plus souvent change la donne.

Les banques et les coopératives de crédit doivent être en mesure d’entrer en contact avec leurs membres d’une manière simple, facile à utiliser et sans friction. Les solutions d’expérience des membres aident les banques et les coopératives de crédit à améliorer l’expérience des utilisateurs, tant pour les membres que pour les employés des coopératives de crédit.

Des expériences innovantes pour les membres peuvent aider les banques et les coopératives de crédit à se différencier de la concurrence et à augmenter les taux de fidélisation des membres. Les banques et les coopératives de crédit peuvent donner à leurs membres l’impression de faire partie d’une équipe plutôt que d’être un simple numéro dans une base de données.

7 façons d’améliorer l’expérience client dans les banques et les coopératives de crédit

Un article détaillant la signification d’une bonne expérience bancaire, les domaines clés sur lesquels se concentrer pour l’expérience client, et nos 3 meilleurs exemples de banques offrant une expérience client exceptionnelle.

4. Solutions d’assurance qualité numérique

L’assurance qualité numérique (AQN) est le processus de surveillance des canaux numériques d’une organisation afin d’identifier et de résoudre les problèmes potentiels avant qu’ils n’aient un impact sur l’expérience des membres.

Les solutions d’assurance qualité numérique sont conçues pour aider les banques et les coopératives de crédit à s’assurer que l’expérience et les données de leurs membres sont exactes, à jour et sécurisées. Ces solutions peuvent aider à prévenir :

- Fraude ou usurpation d’identité

- Réduire les coûts internes

- Améliorer le service à la clientèle en réduisant le temps nécessaire à la résolution des problèmes

- Tests automatisés de tous les canaux numériques

5. Logiciel de souscription de crédit

Logiciel de souscription de crédit est conçu pour aider les banques et les coopératives de crédit à gérer leurs documents financiers et leurs décaissements plus efficacement que jamais. Cela signifie que les membres du personnel passent moins de temps à accomplir des tâches telles que l’octroi de prêts, la gestion des budgets, l’approbation des demandes, etc., ce qui se traduit en fin de compte par de meilleurs résultats pour les membres et les membres du personnel !

6. Solution EDB (Enterprise Data Bus)

Le bus de données d’entreprise (EDB)

La solution Enterprise Data Bus (EDB)

est un système basé sur le cloud qui permet aux banques et aux coopératives de crédit de relier des systèmes disparates en une seule plateforme intégrée. La solution EDB aide les banques et les coopératives de crédit à obtenir une vue unique de leurs activités, ce qui leur permet d’atteindre leurs objectifs :

- Une plus grande efficacité

- Amélioration du service à la clientèle

- Renforcement des capacités de gestion des risques

Cette nouvelle solution permet également aux banques et aux coopératives de crédit de partager des informations au sein de l’organisation, ce qui se traduit par une amélioration de la prise de décision et des performances de l’entreprise.

Conclusion

Effectuer des opérations bancaires dans une coopérative de crédit peut présenter de nombreux défis, mais la technologie est là pour vous aider. Les services technologiques conçus pour les banques et les coopératives de crédit permettent d’éliminer les processus manuels et répétitifs et de traiter les transactions à la demande. Grâce à la technologie, votre coopérative de crédit peut offrir une expérience exceptionnelle à ses membres, améliorer la sécurité et se préparer pour l’avenir.

Donnez à vos employés les moyens de traiter les demandes de service à la clientèle. Donnez-leur accès à la bonne information plus rapidement. Profitez des solutions et des technologies de transformation numérique des coopératives de crédit de Zuci qui peuvent vous aider à réduire les coûts d’exploitation et à améliorer les processus opérationnels.

Nous sommes un partenaire technologique des coopératives de crédit qui peut vous aider à atteindre vos objectifs grâce à des solutions de transformation numérique qui vous permettent de créer une meilleure expérience pour les membres et de rendre compte des données dans un tableau de bord facile à comprendre. Parlez-nous et résolvez les défis de votre coopérative de crédit dès aujourd’hui.

Lire la suite :

- Tendances de l’expérience client (CX) pour les banques et les coopératives de crédit en 2022

- L’hyperpersonnalisation : Un changement de donne pour les coopératives de crédit et les fournisseurs de prêts hypothécaires

- Comment l’analyse des données est-elle utilisée dans le secteur financier et bancaire ?

- Comment les Coopératives d’Epargne et de Crédit peuvent-elles utiliser les données transactionnelles pour leur croissance ?